流动性扩张带来A股各个板块估值提升 市场风格有望再平衡

- 中国网财经

- 2021-05-26 18:19:34

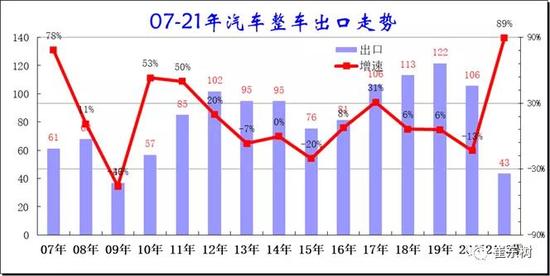

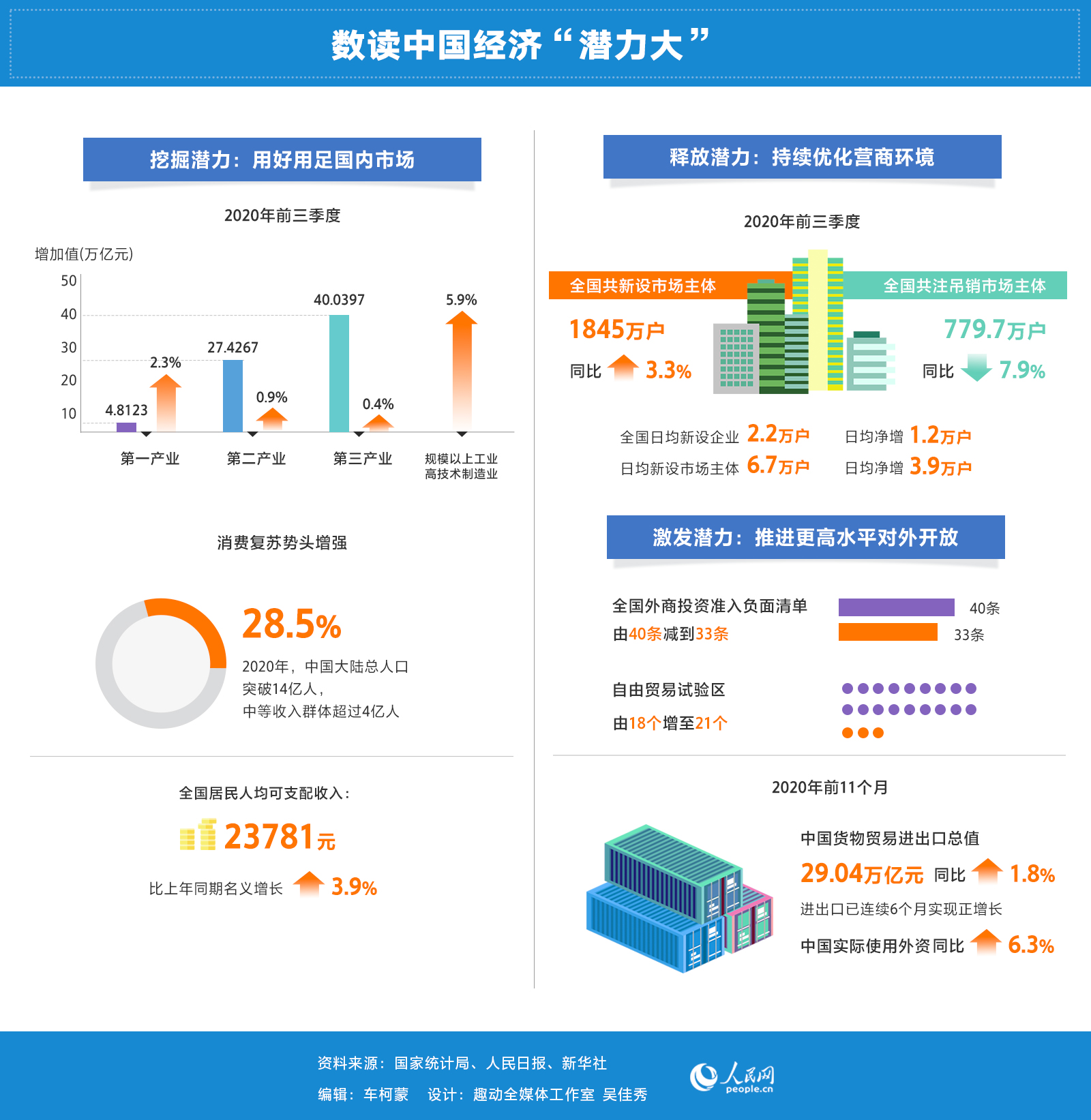

随着4月收官,2021年三分之一的投资赛程跑完。今年以来市场呈现震荡调整格局,不少投资者透露出对未来不确定性的担忧。伴随着市场震荡走势的延续,站在当前时点,国寿安保基金经理吴坚表示,过去两年流动性扩张带来各个板块估值提升,而随着今年各国经济逐步复苏,流动性行情难以为继。在市场风格再平衡的进程中,需要关注公司基本面以及估值业绩的匹配度,长期看好制造科技、大消费、医疗健康三大方向。

据了解,吴坚管理公募基金已有近7年的时间,他擅长从长期产业趋势出发,挖掘业绩确定性高的成长股,所管产品历史业绩优异。银河证券显示,截至4月30日,吴坚管理的国寿安保稳惠、国寿安保策略精选,累计收益率分别为147.15%、139.15%,年化收益率分别达18.13%、40.04%。

市场风格有望再平衡

回顾2019年以来,流动性扩张带来A股各个板块估值提升。2019年市场风格以成长为主导,2020下半年开始行情集中在周期方向及低估值中小盘。展望2021年,吴坚表示,市场风格有望再平衡。随着各国经济逐步复苏,流动性行情难以为继,公司基本面更重要。选股方面,需要注重估值与业绩匹配度;成长、周期、价值以及大盘、中小盘都需要挖掘。

多年来,吴坚形成了“产业驱动,精挑细选成长股”的投资理念。吴坚认为,投资中应以产业趋势为先,精选顺应产业发展趋势的受益者,长期产业趋势可以穿越市场牛熊。选股方面,需要重视业绩确定性,业绩可持续增长是推动企业价值的核心要素。具体到行业、公司选择,吴坚认为可以考察行业空间、行业增速及格局、商业模式,再研究企业的管理层、核心竞争力、经营效率、发展战略、财务状况,从而选出顺应产业长期发展趋势、业绩可持续增长的成长股标的。

聚焦三大投资方向

对于今年的市场,吴坚认为,在全球经济共振复苏的背景下,2019-2020年的流动性行情不会延续,公司的基本面更为重要。基于长期维度,A股市场行业之间较大的估值差异将继续修正,市场风格有望更平衡。谈及未来的投资机会,吴坚表示,将长期研究和跟踪制造科技、大消费、医疗健康三大方向。

具体而言,制造科技方向,吴坚表示,在当前国内电池供应链全球领先、加快实现碳达峰、碳中和的背景下,以碳中和、国产替代为主线,关注行业韧性强、能穿越周期、技术创新变革的行业,比如具有全球竞争力和创新技术的装备、新能源车、光伏等细分赛道。

大消费方向,以消费升级为主线,吴坚看好行业稳定、龙头壁垒强的传统消费行业和行业增速快、发展机会多的新兴消费行业,包括可选消费和一些符合消费升级方向,具有长期成长空间的细分消费领域。从最新的人口数据看,老龄化必将带来长期的投资机会,值得重点关注。

医疗健康方向,吴坚建议以科技创新为主线,关注具有人才优势、研发投入快速增长长期景气度向上的细分板块,包括创新药、医疗器械和疫苗板块。